Geldwaeschepruefung Interne Revision

Geldwaeschepruefung Interne Revision – Geldwäsche und Wirtschaftskriminalität: Sind Sie auf externe Prüfungen und Ermittlungen vorbreitet? Basisseminar – S+P Seminar buchen – Produkt-Nr. L13

Ihr Nutzen – Lernziele des Seminars:

- Top vorbereitet auf die Geldwäscheprüfung der Aufsichtsbehörden

- Rechtssicheres Verhalten als Interner Revisor bei Geldwäsche und Wirtschaftskriminalität

- Ermittlungs- und Strafverfahren: Was Sie als Geldwäschebeauftragter und Interne Revision wissen und beachten sollten?

Geldwaeschepruefung Interne Revision – Sind Sie auf externe Prüfungen und Ermittlungen vorbreitet?

Zielgruppe – Wirtschaftskriminalität – Sicheres Krisenmanagement Basisseminar:

- Geschäftsführer, Vorstände bei Banken, Finanzdienstleistern, Versicherungen, Leasing- und Factoring-Gesellschaften und Aufsichträte.

- Interne Revision, Geldwäsche-Beauftragte, Stv. Geldwäsche-Beauftragte, Fach- und Führungskräfte im Bereich Compliance, und Zentrale Stelle.

Sie haben Fragen zum Sachkundennachweis für Geldwäsche-Beauftragten? Aktuelle Informationen zur Sachkunde und Pflichten des Geldwäsche-Beauftragten erhalten Sie in unserem Informationsblog.

Seminare und Seminarorte –Geldwaeschepruefung Interne Revision

Sie finden unsere Seminare ,,Geldwaeschepruefung Interne Revision“ in Berlin, Frankfurt, und München. Die nächsten Termine finden Sie unter Seminar Termine.

Sie wünschen regelmäßig aktuelle Informationen zu Ihrer persönlichen Weiterbildung in der Praxis. Hier können Sie sich direkt für unseren Newsletter anmelden.

Programm – Geldwaeschepruefung Interne Revision: Sind Sie auf externe Prüfungen und Ermittlungen vorbreitet?

Top vorbereitet auf die Geldwäscheprüfung der Aufsichtsbehörden

- Aktuelle Anforderungen und Auslegungen zum neuen Geldwäschegesetz

- Prüfung des Risikomanagements nach §4 GwG – Auf was müssen Beauftragte, Interne Revision und zuständiges Leitungsorgan zwingend achten?

- Erfassung, Klassifizierung und Bewertung der Kunden-, Produkt-, Transaktions- und Länderrisiken prüfungssicher durchführen

- Research- und Kontrollhandlungen aus der Risikoklassifizierung nachprüfbar ableiten

- §15 GwG Verstärkte Sorgfaltsplichten: Bewertung der Mittelherkunft

- 3 Prüfstufen in der Praxis:

– Vermögenszufluss: Source of Income

– Vermögensstatus: Source of Wealth

– Vermögenstransfer: Source of Funds - Verdacht auf Smurfing, Structuring und andere Verschleierungstatbestände – Was tun?

- Möglichkeiten zur Einschätzung der wirtschaftlichen Substanz eines Unternehmens bzw. Geschäftsmodells

Prüfungssicherheit für die Interne Revision und weniger Arbeitsaufwand mit unseren Bewertungs-Tools:

+S+P Checklisten zur zielgerichteten Ermittlung des wirschaftlich Berechtigten

+ S+P Fallstudien zur Analyse von Eigentums- und Kontrollstrukturen

+ S+P Fallstudien: Kennzahlen und Interpretationshilfen für Nicht-Bilanzanalysten

Rechtssicheres Verhalten bei Geldwäsche und Wirtschaftskriminalität

- Zivilrecht – Strafrecht: Die wichtigsten Unterscheidungsmerkmale

- Haftung des Vorstands und leitender Angestellter gegenüber ihrem Unternehmen

- Echte Delikthaftung: Unterlassungsdelikte, Beauftragtenhaftung, Bußgeldkatalog § 56 GwG und Verbandsgeldbuße §30 OWiG

- Organisation und Delegation im Unternehmen: Strafrechtliche Verantwortung der Mitarbeiter

- Durchsetzen von zivil- und strafrechtlichen Ansprüchen

Die Teilnehmer erhalten:

+ S+P Handbuch „Prävention Geldwäsche und Betrug‘‘

+ S+P Leitfaden Verhalten bei Betrugsfällen

+ S+P Check: Rechte und Pflichten bei Ermittlungsverfahren

Ermittlungs- und Strafverfahren: Was Sie als Geldwäschebeauftragter und Interner Revisor wissen und beachten sollten!

- Umgang mit Beschuldigten, Verdächtigen, Zeugen und gegenüber Verteidigern

- Rechte und Pflichten von Beschuldigten und Zeugen

- Vorgehensweisen der Ermittlungsbehörden in der Praxis

- Ordnungsgemäße Belehrung und Vernehmungsprotokoll – was hat die interne Revision zu beachten?

- Einsatz der richtigen Taktik bei Vernehmungen als Interne Revision

- Sicherstellen von Beweismitteln: Durchsuchung, Beschlagnahme und Untersuchungshaft

+ Fallstudien direkt aus der Rechtsanwalts-Praxis für Strafrecht

+ Direkter Austausch und Diskussionsmöglichkeit mit dem zweiten Referenten, Rechtsanwalt für Strafrecht – Verhandlungs-Strategien können aus der Praxis diskutiert werden.

Weiterbildungsprogramm für Geldwaeschepruefung Interne Revision

Sie interessieren sich für eine Zertifizierung zum Geldwäsche-Beauftragten?

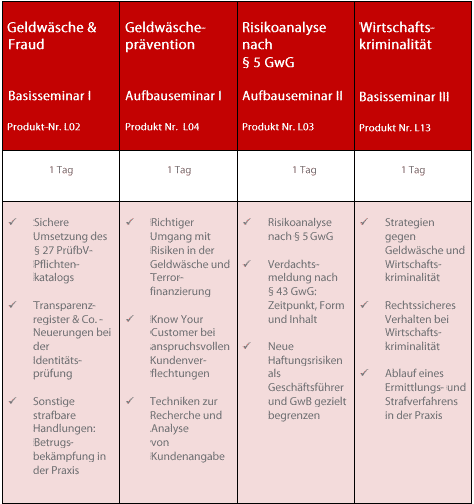

Wählen Sie das passende Seminar aus unserem Weiterbildungsprogramm Geldwäschebeauftragter aus. Vier Seminare, die speziell für Geldwäsche-Beauftragte, stellvertretende Geldwäsche-Beauftragte, Mitarbeiter der Zentrale Stelle sowie für Mitarbeiter, die neu als Geldwäsche-Beauftragter tätig sind, konzipiert wurden.

Geldwaeschepruefung Interne Revision – Seminar Compliance und Geldwäschebeauftragter

Das neue Geldwäschegesetz 2017 mit einem Klick zum Download. Das Gesetz über das Aufspüren von Gewinnen aus schweren Straftaten (GwG) schreibt den Verpflichteten vor, dass interne Sicherungsmaßnahmen zur Verhinderung von Geldwäsche ergriffen werden müssen. Zu den internen Sicherungsmaßnahmen zählt auch die Bestellung eines Geldwäschebeauftragten entweder unmittelbar durch Gesetz oder aufgrund einer Anordnung der zuständigen Behörden.

Zu den Aufgaben des Geldwäschebeauftragten zählen u.a. die Weiterentwicklung und Umsetzung des internen Kontrollsystems zur Verhinderung von Geldwäsche, Terrorismusfinanzierung und kriminellen Handlungen sowie zur Einhaltung aller relevanten Embargobestimmungen. Neben der konzeptionellen Entwicklung eines Risk Assessments ist ein risikoorientierter Überwachungsplan durch den Geldwäschebeauftragten abzuleiten. Unser Geldwäsche & Fraud – Kompaktpaket für Geldwäschebeauftragte ermöglicht den Erwerb und den Nachweis der Sachkunden für den Geldwäschebeauftragten und den stv. Geldwäschebeauftragten.

Compliance & Geldwäschebeauftragter – Geldwaeschepruefung Interne Revision

Unsere Praxisseminare Geldwäsche und Fraud – Basisseminar, Geldwäsche und Fraud – Aufbauseminar, Geldwäsche & Fraud – Update und Geldwäsche & Fraud – Forum verschaffen Ihnen einen umfassenden Überblick zu den aktuellen gesetzlichen Neuerungen und unterstützen Sie dabei, Geldwäsche- und Betrugsstrukturen zu erkennen, zu bewerten und rechtzeitig zu verhindern. In den Compliance-Seminaren wie Compliance, Compliance für Vertriebsbeauftragte, Neue Compliance-Funktion gemäß MaRisk oder auch Compliance im Fokus der Bankenaufsicht werden Ihnen die Ausgestaltung der Schnittstellen zwischen Compliance, Datenschutz, IT, Zentrale Stelle und Interner Revision näher gebracht. Auch die Mindestanforderungen zum Aufbau eines Gesamt-IKS werden hier beispielsweise näher erläutert. Weitere Informationen zum Transparenzregister sowie den damit verbundenen Compliance-Pflichten erhalten Sie aktuell mit unseren Schulungen.

Zudem haben Sie die Chance, nach Teilnahme der Seminare die Zertifizierungslehrgänge zum Compliance Officer, zum AML & Fraud Officer oder zum Geldwäsche-Beauftragter zu absolvieren.